Como Calcular a Amortização: Vantagens, fórmula

A amortização é um conceito financeiro fundamental para qualquer pessoa ou empresa que esteja envolvida em empréstimos ou financiamentos. Neste guia completo, exploraremos o que é a amortização, como calculá-la, os sistemas de amortização mais comuns, suas vantagens e como aplicar esse conhecimento em situações práticas.

O que é Amortização?

Amortização é o processo de pagamento gradual de uma dívida ao longo do tempo, que envolve a redução do valor principal do empréstimo ou financiamento.

Em outras palavras, é a maneira pela qual você paga o valor emprestado, incluindo o principal e os juros, em parcelas iguais ou variáveis durante um período determinado.

Como Calcular a Amortização?

Calcular a amortização é essencial para entender quanto você está realmente pagando em seu empréstimo e como o saldo devedor está diminuindo.

Existem diferentes métodos para calcular a amortização, mas um dos mais comuns é o método da Tabela Price. Aqui estão os passos básicos para calcular a amortização:

Passo 1: Conheça os Dados

- Valor do empréstimo (principal).

- Taxa de juros anual.

- Prazo do empréstimo (número de parcelas).

Passo 2: Use a Fórmula

A fórmula geral para calcular a amortização usando o método da Tabela Price é:

PMT = P * (i * (1 + i)^n) / ((1 + i)^n – 1)

Onde:

- PMT: O valor da parcela mensal.

- P: Valor principal do empréstimo.

- i: Taxa de juros mensal (taxa de juros anual / 12).

- n: Número total de parcelas.

No SAC, a amortização é calculada de maneira diferente para cada período.

Passo 3: Calcule as Parcelas

Aplique a fórmula para calcular o valor da parcela mensal (PMT).

Passo 4: Acompanhe o Saldo Devedor

A cada pagamento, subtraia o valor da parcela do saldo devedor e repita o cálculo para a próxima parcela.

Como Calcular a Amortização: Um Exemplo Detalhado

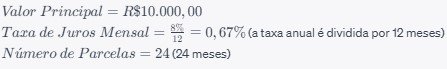

Para entender melhor como calcular a amortização, consideremos um exemplo prático. Suponha que você tenha adquirido um empréstimo de R$ 10.000,00 com uma taxa de juros anual de 8%, a ser pago em parcelas mensais ao longo de 2 anos (24 meses).

Vamos calcular a amortização mês a mês usando a fórmula do Sistema de Amortização Constante (SAC).

Passo 1: Identificação dos Dados

Primeiro, identificamos os valores relevantes:

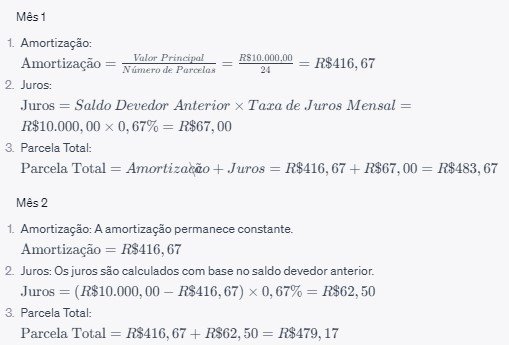

Passo 2: Cálculo da Amortização e dos Juros

Agora, podemos calcular a amortização e os juros para cada mês. O processo começa com a amortização sendo constante e os juros sendo calculados com base no saldo devedor remanescente.

Repetir o Processo para os Meses Subsequentes

Você continua esse processo mês a mês, mantendo a amortização constante e recalculando os juros com base no saldo devedor remanescente. À medida que os meses passam, a parcela total permanece constante, mas a proporção entre amortização e juros se altera. No final dos 24 meses, você terá pago o empréstimo integralmente.

Este é apenas um exemplo simplificado usando o Sistema de Amortização Constante (SAC). Outros sistemas, como o sistema Price, teriam cálculos ligeiramente diferentes, mas o princípio básico de redução gradual da dívida ou investimento ao longo do tempo ainda se aplica. Entender como esses cálculos funcionam é fundamental para tomar decisões financeiras informadas.

Sistemas de Amortização

Existem diversos sistemas de amortização disponíveis, sendo os mais comuns:

1. Sistema Price (Tabela Price)

Este é o método mencionado anteriormente, onde as parcelas são fixas e o valor dos juros diminui gradualmente ao longo do tempo.

Como funciona o cálculo das prestações no sistema price?

O sistema price é um método de amortização utilizado em financiamentos, no qual as prestações são fixas e incluem tanto o valor do principal quanto dos juros.

O cálculo das prestações no sistema price é feito por meio da fórmula:

P = (PV * i) / [1 – (1 + i)^(-n)]

Onde: P = prestação PV = valor presente (valor total do financiamento) i = taxa de juros n = número de períodos (geralmente em meses)

Essa fórmula considera que a amortização é constante e que os juros são compostos mensalmente. O valor da prestação é calculado de forma a garantir que o valor total do financiamento seja pago ao final do prazo estipulado.

É importante lembrar que, em geral, o sistema price resulta em juros mais altos do que outras formas de amortização, como o SAC (Sistema de Amortização Constante).

Por isso, é recomendado comparar as diferentes opções antes de escolher a melhor forma de financiamento para suas necessidades.

2. Sistema SAC (Sistema de Amortização Constante)

Neste sistema, o valor da amortização é constante, mas o valor total da parcela diminui ao longo do tempo devido à redução dos juros.

Como funciona o sistema SAC de amortização?

O sistema SAC de amortização é um método muito utilizado em financiamentos imobiliários no Brasil. Ele funciona de forma que as parcelas iniciais são mais altas e vão diminuindo ao longo do tempo.

Isso ocorre porque a cada período, o valor pago a título de amortização da dívida é fixo, enquanto os juros diminuem. Dessa forma, o valor total da dívida é quitado ao final do prazo contratado.

Por exemplo, suponha que você tenha um financiamento de R$100.000,00 em 240 meses (20 anos) com uma taxa de juros de 1% ao mês.

Na primeira parcela, o valor pago a título de amortização será de R$416,67 (R$100.000,00/240 meses), enquanto os juros serão de R$1.000,00 (R$100.000,00 x 1%). Já na última parcela, o valor pago a título de amortização será de R$1.000,00 e os juros serão de apenas R$416,67.

3. Sistema Price com Carência

Este sistema permite que você comece pagando parcelas menores (com apenas juros) e, depois de um período, as parcelas começam a amortizar o principal.

Como funciona o sistema Price com carência amortização?

O sistema Price com carência amortização é uma modalidade de pagamento de empréstimos em que o valor das prestações é calculado levando em consideração um período de carência, durante o qual o tomador do empréstimo não paga nada ou paga apenas os juros.

Durante a carência, o saldo devedor do empréstimo continua sendo corrigido pela taxa de juros acordada, mas as prestações só começam a ser pagas após o término do período de carência.

O sistema Price, por sua vez, é um método de amortização de empréstimos em que as prestações são fixas e incluem tanto juros quanto amortização do saldo devedor. Ele é bastante utilizado em financiamentos de longo prazo, como imóveis e veículos.

Portanto, no sistema Price com carência amortização, as prestações só começam a ser pagas após um período de carência, mas já incluem tanto juros quanto amortização do saldo devedor e são fixas ao longo do prazo do empréstimo.

Vantagens da Amortização

- Permite o planejamento financeiro, pois as parcelas são conhecidas antecipadamente.

- Ajuda a entender como o saldo devedor diminui com o tempo.

- Permite a comparação entre diferentes empréstimos.

Como a Amortização Afeta os Pagamentos?

A amortização afeta diretamente o valor das parcelas. Nos primeiros pagamentos, a maior parte vai para os juros, tornando as parcelas mais caras. Conforme o tempo passa, a parcela destinada ao pagamento do principal aumenta, e as parcelas ficam menores.

Diferenças Entre os Sistemas de Amortização

Qual a Diferença Entre o Sistema Price e o SAC?

O Sistema Price (ou Tabela Price) mantém as parcelas iguais ao longo do contrato, facilitando o planejamento financeiro.

O SAC, por outro lado, tem parcelas decrescentes, o que torna os primeiros pagamentos mais altos, mas o custo total é menor.

Qual Sistema de Amortização devo Escolher?

A escolha entre o Sistema Price e o SAC depende das suas necessidades e preferências. O Price é mais previsível, enquanto o SAC é mais econômico no longo prazo. Avalie qual se adapta melhor à sua situação.

Importância da Amortização

Por que a Amortização é Importante?

A amortização é importante porque permite que você saiba exatamente quanto pagará pelo empréstimo ao longo do tempo. Isso ajuda no planejamento financeiro e na tomada de decisões informadas.

Como a Amortização Afeta as Finanças Pessoais?

A amortização afeta suas finanças pessoais, pois determina o valor das parcelas mensais e o custo total do empréstimo. Entender como funciona pode ajudar a evitar o endividamento excessivo.

Como Usar a Amortização

A amortização é amplamente utilizada em várias situações:

- Empréstimos e Financiamentos: É aplicada para pagar hipotecas, empréstimos pessoais e financiamentos de bens duráveis.

- Investimentos: É usada para resgatar títulos e investimentos ao longo do tempo.

- Contabilidade: É empregada para depreciar ativos de uma empresa.

Em resumo, a amortização é uma ferramenta essencial para qualquer pessoa que lida com empréstimos ou financiamentos. Compreender como calcular a amortização e conhecer os sistemas de amortização disponíveis pode ajudá-lo a tomar decisões financeiras mais informadas e a evitar surpresas desagradáveis em seu orçamento. Portanto, ao considerar um empréstimo, reserve um tempo para calcular a amortização e escolher o sistema que melhor atenda às suas necessidades financeiras.